特例事業承継税制(2018年度税制改正)が創設されて早3年経ちます。

この制度を活用して後継者へ自社株式の贈与を行っている企業や、これから活用を検討している企業もあるかと思います。

今回は、特例事業承継税制を活用して生前贈与が完了している自社株式についても「遺留分侵害額請求権」の対象になりえる可能性とその対策についてお伝えします。

目次

遺留分侵害額請求の対象

特例事業承継税制に限った話ではありませんが、具体的に以下のような生前贈与があると、遺留分侵害額請求の対象になります。

- [1]相続開始前1年以内に行われた生前贈与

- [2]遺留分権利者を害すると知って行われた相続開始1年以上前の生前贈与

- [3]法定相続人に対して行われた相続開始前10年以内の生前贈与

あまりに多額の生前贈与が行われると、贈与を受けられなかった相続人の取得分が大きく減ってしまい、権利を害される可能性があるため、このような制度が設けられています。

せっかく特例事業承継税制を活用して後継者に自社株式を譲っても、ほかの相続人から「貰い過ぎだ。」と主張されると、自社株式が分散し後継者の立場が不安定になります。

遺留分に関する民法の特例とは

この自社株式の遺留分の問題に対処するために設けられているのが、経営承継円滑化法の「遺留分に関する民法の特例」です。

「遺留分に関する民法の特例」は、現経営者の推定相続人全員の合意を得た上で、

経済産業大臣の確認および家庭裁判所の許可を受けることが必要となります。

遺留分に関する民法の特例を活用する効果

この「遺留分に関する民法の特例」を活用することにより、現経営者から後継者に贈与等された自社株式について以下の効果を得られます。

- 【1】遺留分算定基礎財産から除外(除外合意)

- 【2】遺留分計算の際、株式評価額を合意時点の評価額で固定(固定合意)

「除外合意」をすることにより、相続人は遺留分の主張ができなくなるため、相続にともなう自社株式の分散を防止することができます。

※「固定合意」については、今回は割愛します。

この特例のポイントは、推定相続人「全員」の合意を得る必要がある点ですが、全員から合意を得るということは容易ではありません。

そのため、事業承継の方向性を早期に決め、すべての推定相続人に納得いただけるまで説明を行うことが大事になってきます。

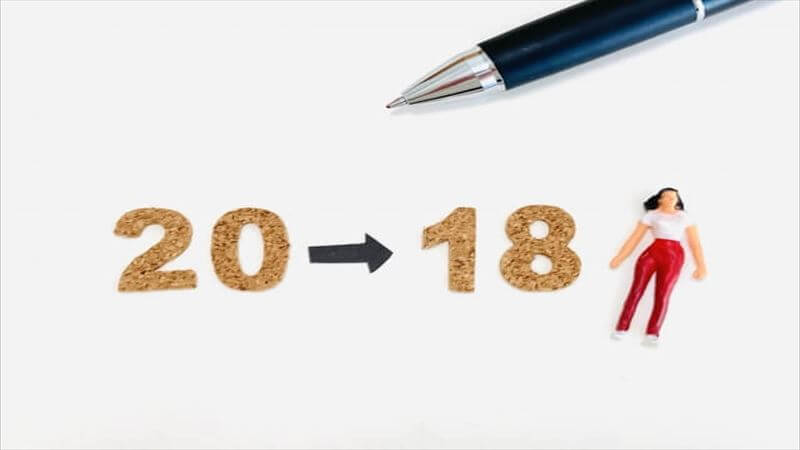

なお、補足となりますが「遺留分減殺請求権」は、2018年に行われた相続に関する民法改正にともない「遺留分侵害額請求権」に変更されました。

遺留分減殺請求権:自社株式や事業用資産などそのものを求めることができる

↓

遺留分侵害額請求権:遺留分に相当する“金銭”を求めることができる

2018年の改正によって

改正前までは自社株式が後継者以外に分散したり、事業用資産を売却せざるを得なくなったりするなど円滑な事業承継の妨げになることがありましたが、改正により後継者以外への自社株式分散を防げるようになりました。

その一方で、遺留分に対する請求は行いやすくなったと思います。換金できない「自社株式」ではなく「金銭」を請求できると知ったら、請求しようと頭をよぎりませんか?

近年、遺留分に関する相談が増えてきています。「特例事業承継税制」や「遺留分に関する民法の特例」の活用をご検討中の方は、ぜひご相談ください。

法改正関連記事

この記事の著者

NBC税理士法人

「縁のあったお客様は絶対に倒産させない。」という志のもと、税務面、経営の全般的なサポート業務を行っています。顧客訪問数1200社以上のノウハウをもとに、会計監査などの税務相談や、事業承継、新規開業、相続などさまざまなノウハウを配信しています。